数字化转型与智能风控之 银行评分卡与模型应用浅谈

Hide

本次将带领大家一起进行案例分析,将理论和实操结合,了解评分卡建模全流程,了解银行风控是如何做的。

传统的信贷风控主要依靠自身从而有人员的经验设置风控策略规则,随着统计学、大数据、急切学习的发展,智能风控越来越偏向量化模型的手段和来解决风控中面临的挑战。

对于基础算法薄弱的同学更是福音,此次分享秉承大道至简的原则,用易懂的方式一步步带领大家构建逻辑回归、XGBoost、复杂网络模型等算法的评分卡模型。进行完整的建模全流程,了解银行风控是如何做的。

传统的信贷风控主要依靠自身从而有人员的经验设置风控策略规则,随着统计学、大数据、机器学习的发展,智能风控越来越偏向量化模型的手段和来解决风控中面临的挑战。

课程时间:2022年10月29日 14:00

课程形式:线下沙龙+线上直播

课程助理:13911850028(同V)报名成功后添加课程助理,加入群组交流

信用风险评级模型的主要开发流程如下:

(1)数据获取,包括获取存量客户及潜在客户的数据。

(2)数据预处理,主要工作包括数据清洗、缺失值处理、异常值处理,主要是为了将获取的原始数据转化为可用作模型开发的格式化数据。

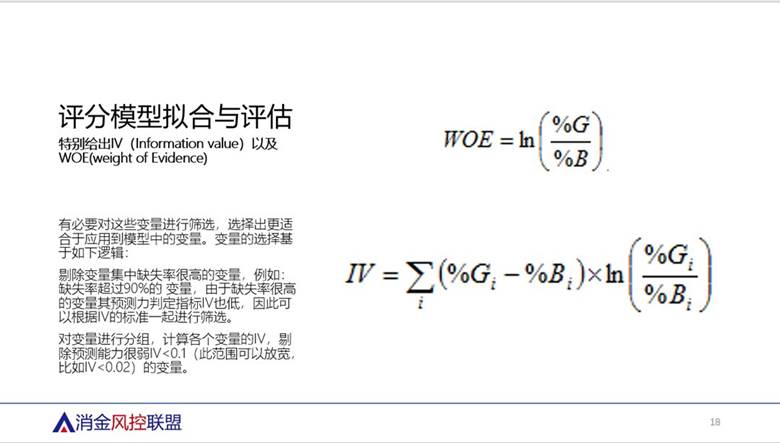

(3)探索性数据分析,该步骤主要是获取样本总体的大概情况,描述样本总体情况的指标主要有直方图、箱形图等。

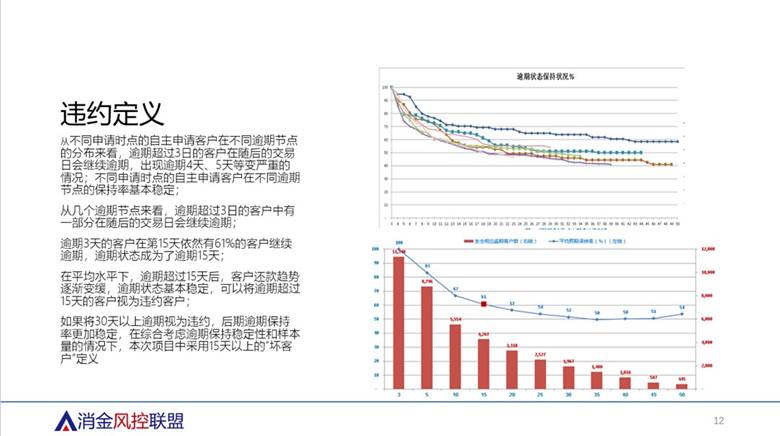

(4)变量选择,该步骤主要是通过统计学的方法,筛选出对违约状态影响最显著的指标。主要有单变量特征选择方法和基于机器学习模型的方法。

(5)模型开发,该步骤主要包括变量分段、变量的WOE(证据权重)变换和逻辑回归估算三部分。

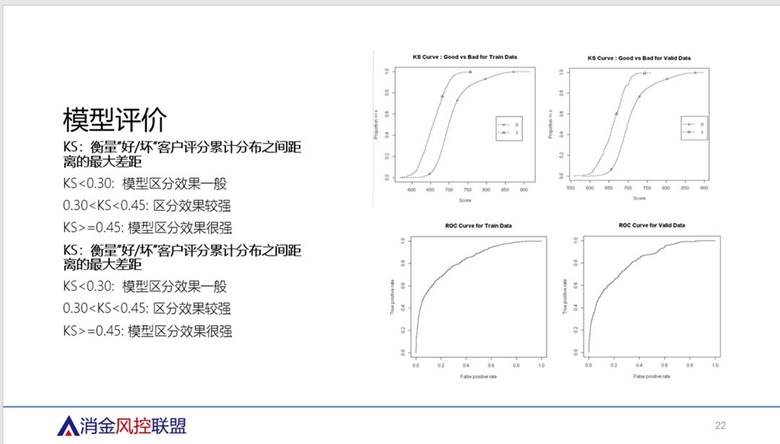

(6)模型评估,该步骤主要是评估模型的区分能力、预测能力、稳定性,并形成模型评估报告,得出模型是否可以使用的结论。

(7)信用评分,根据逻辑回归的系数和WOE等确定信用评分的方法。将Logistic模型转换为标准评分的形式。

(8)建立评分系统,根据信用评分方法,建立自动信用评分系统。

刘鹏程

副总裁

关于我们:

消费金融风控联盟成立于2016年,我们专注于消费金融风控领域,构建风控从业者知识分享社群。截至目前发布超过300+原创风控文章,在北京、上海、杭州、深圳等地举办超过100+场次的线上&线下沙龙会。借此沉淀了超60000+的风控领域专业人才,与近百家风控行业机构保持良好沟通。涵盖、银行、信托、保险、消费金融、大数据、征信、风控系统建设等细分领域。我们也组建了模型、策略、反欺诈、数据、系统等各个不同专业和北京、上海、深圳、杭州等超过30+个微信大群。欢迎风控的朋友们加入。

Event Tags

Recently Participation

-

Deep.Register

(2年前)

-

@健健Register

(2年前)

-

南楚霏韵Register

(2年前)

-

wayRegister

wayRegister(2年前)

-

叶东澍Register

(2年前)

-

jk🏸Register

(2年前)

Perhaps you'd be interested in

Question

All Questions

OrganizersMore

佰瑞亿融大数据@消费金融风控联盟

消费金融风控联盟本着自主、开放、分享为原则,聚集了全国的十万人的风险管理专业人才。联盟专注于互联网金融风控产品设计与风险管理等专业领域的知识分享与传播。欢迎您的加入!